資産1億円が見えてきたのでFIREシミュレーションツールで目標年齢でFIREできそうかシミュレーションしてみました。

現状の整理

年齢:44歳

家族:4名(自分、妻、子供二人(小6(11歳)、小3(8歳))

資産:約9,500万

<内訳>

個人資産(投資信託):約4,000万

個人資産(高配当) :約3,660万

教育資金(二人分) :約1,150万

確定拠出 :約 530万

FIREする目標は3年後に設定。(新NISAの枠を埋めきったタイミングを想定)

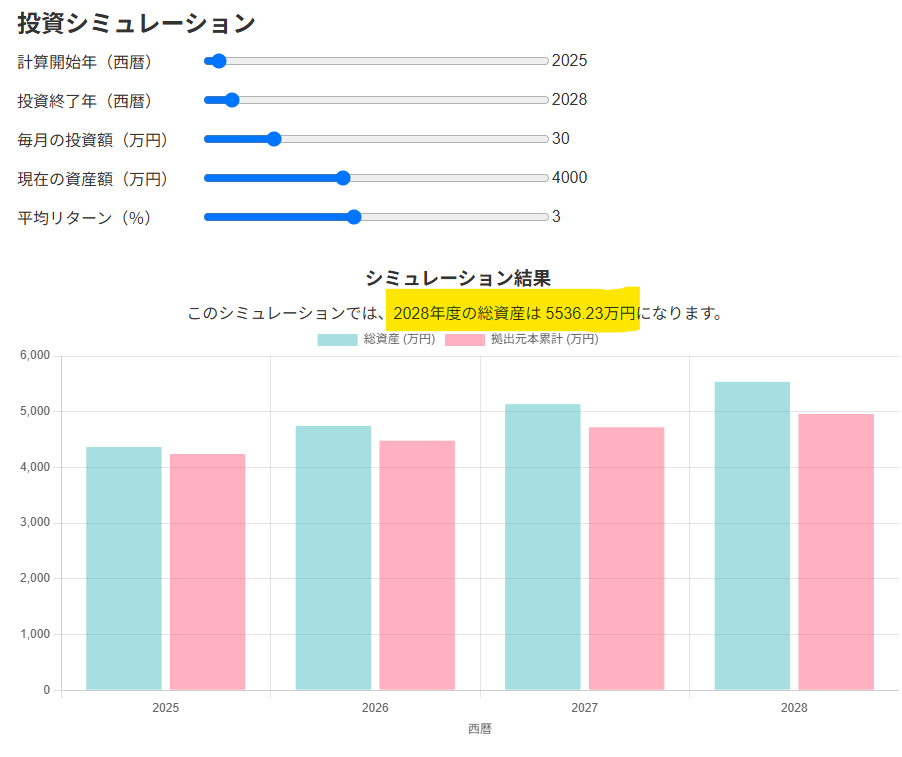

3年後の資産状況のシミュレーションは以下。

FIRE後に取り崩していく予定の「個人資産(投資信託):約4,000万」を対象に

シミュレーション。

<シミュレーション前提>

・NISA満額埋める想定で30万/月

・利回り3%(低く想定)

FIREシミュレーション

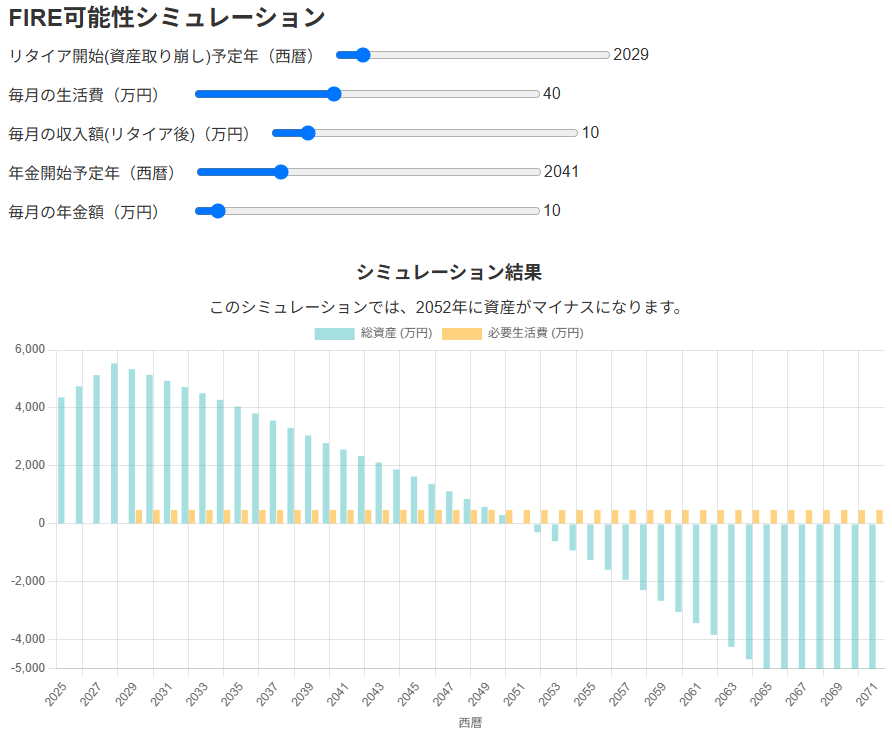

2029年からFIREする想定でシミュレーションした結果がこちら。

<シミュレーション前提>

・取り崩し(毎月の生活費):40万

・利回り3%(低く想定)

・毎月の収入:10万(配当金)

・年金受給:60歳から(繰り上げ)、10万想定

この結果を見ると、2052年に資産がマイナスになるみたいです。(自分が71歳になる年齢)

マイナスになるのは投資信託分なので、高配当株分(現時点約3,600万)は資産としては残ってる状態。確定拠出分(現時点約500万)も外数にしてるのでFIRE成立しそうです。

唯一不確定なのが教育資金ですが、教育資金も投資に回しているのでそれなりに増えていくことを想定すると何とかなるんじゃないかと思ってます。

まとめ

このままあと3年間、今の投資を継続すればFIREは可能そうです。

シミュレーションしてみて気付いたこととして、これ以上増やし続けても死ぬまでに使い切れないとこまで資産拡大してきているということです。DIE WITH ZEROも意識してきたつもりですがもっと出口(お金の使い方)も考えていかないといけないですね。

コメント