毎月の投資状況の記録。

今回は2025年3月の保有資産についてのまとめ。

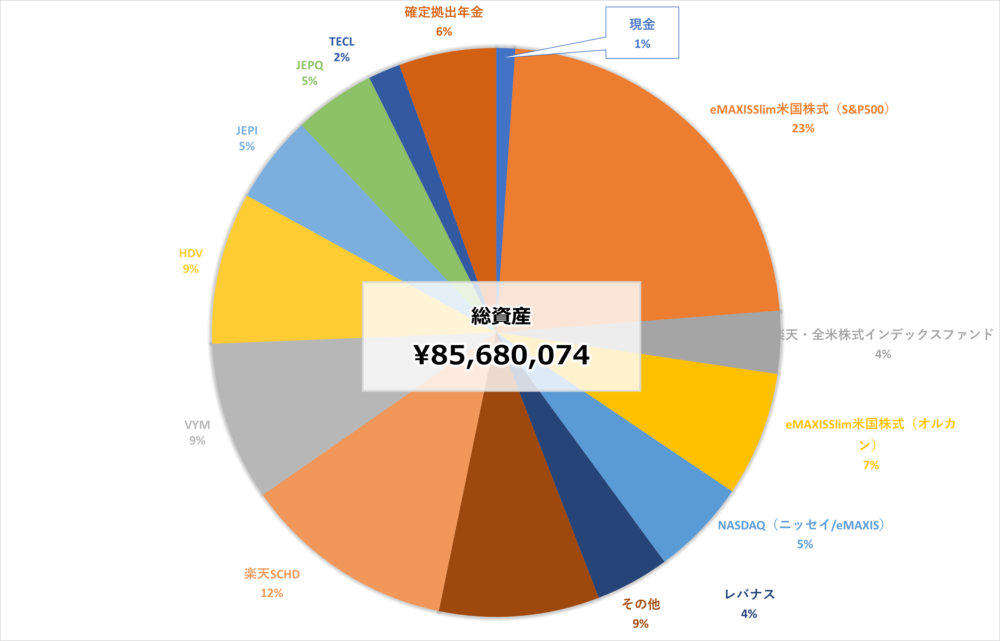

ポートフォリオ(2025年3月8日時点)

2025年3月8日時点のポートフォリオ。

米国への集中投資になっており、インデックス投資の投資信託が55%、配当目的の高配当ETF&投資信託が44%のポートフォリオです。このポートフォリオにおいて全体の資産が85,680,074円(▲4,767,702円)となってます。今月も下落で約500万程減りました。為替もここ最近は円高傾向で本日時点(3/8)で148円になってます。

増える時もあれば減るときもあるのでここは我慢の時ですね。

85,680,074円のポートフォリオ↓↓↓

アセットアロケーション(25年3月8日時点)

2025年3月時点のアセットアローケーション。(25年3月8日時点で為替148.4円)

投資信託(64.16%(▲0.71%))、株式(29.22%(+0.11%))、企業型確定拠出年金(5.55%(+0.11%)、現金(1.07%(+0.49%))。比率としてはほぼ変化なし。

【現金比率の考え方(毎月確認)】

現金比率の考え方として、日々のキャッシュフローの中で生活防衛資金をまかなうので急な出費が発生してもキャッシュフローの中で吸収。生活防衛資金という考え方ではなく、生活防衛キャッシュフローという考え方。そのため、総資産においてリスク資産として持つ割合は高めに設定。

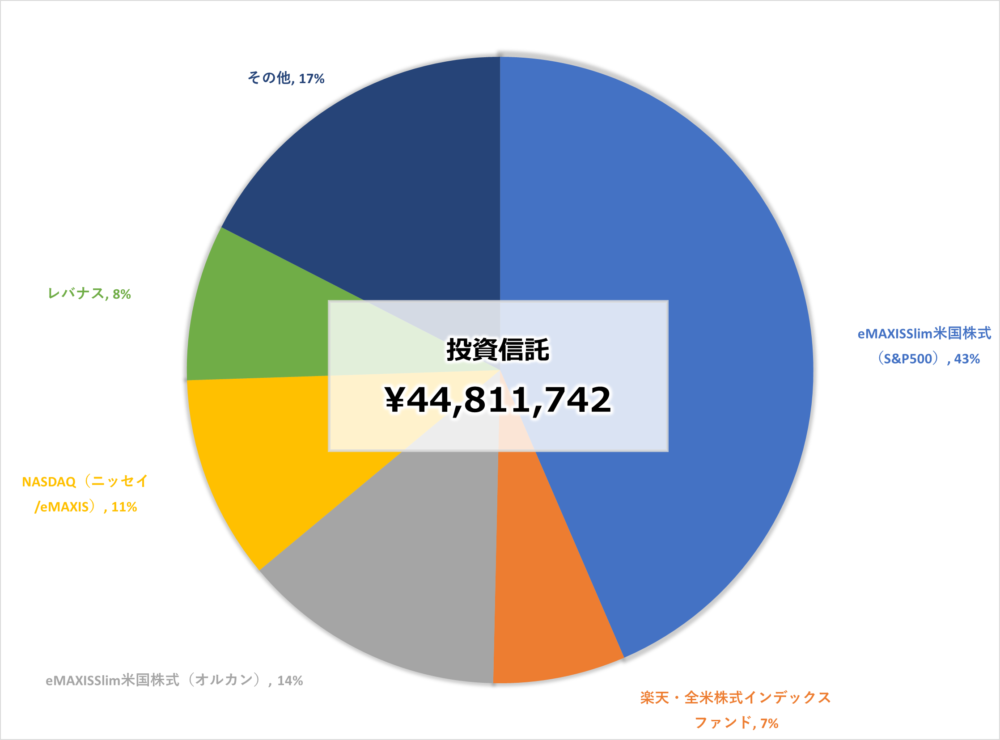

投資信託(インデックス投資)のポートフォリオ

インデックス投資としては、残りのNISA枠を埋めるまで継続予定。

【残りのNISA枠(25年~28年)約1,200万】

・S&P500 360万(成長投資枠)

・NASDAQ 360万(成長投資枠)

・オルカン 460万(つみたて投資枠)

NISA満額時(4年後)に6,500万(利回り4%想定)でその後、放置して7年後(50歳時点)で7,600万(利回り4%想定)

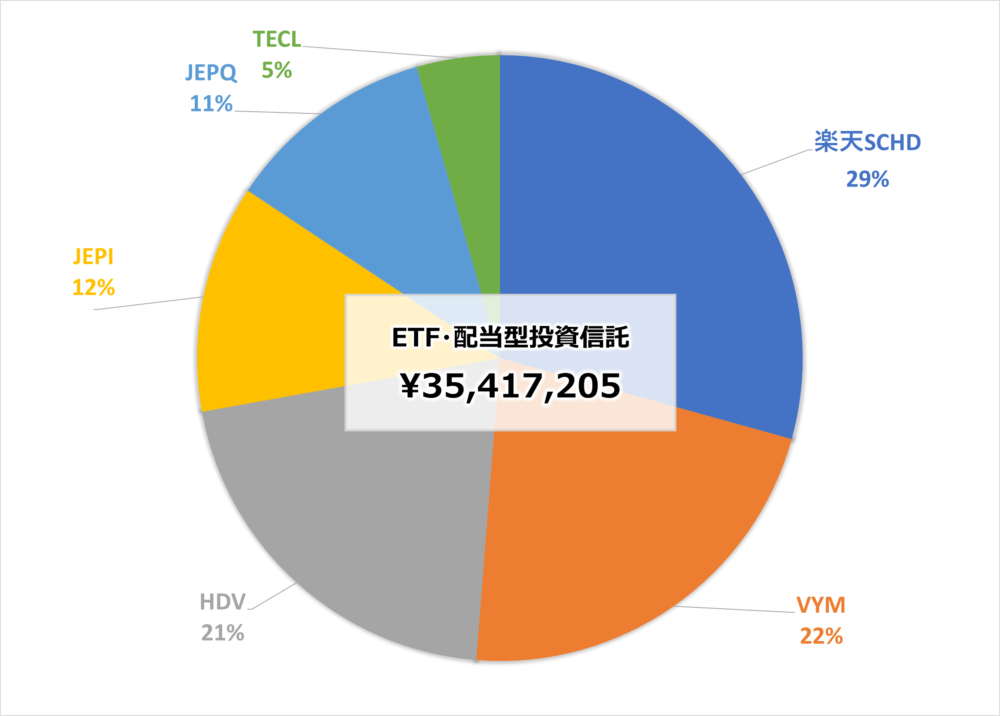

配当目的の高配当ETF・投資信託のポートフォリオ

インデックス投資で資産の最大化を図りつつ、高配当株投資で直近のキャッシュフローも最大化を狙う。個別株をやるには知識も経験も無いので、投資信託orETFを購入

【高配当株投資銘柄】

・VYM

・HDV

・楽天SCHD

・JEPI

・JEPQ

楽天SCHDは楽天カード積立(10万/月)、VYMとHDVは配当再投資かボーナス時に追加購入。年間120万(手取り)の配当金を目指す。

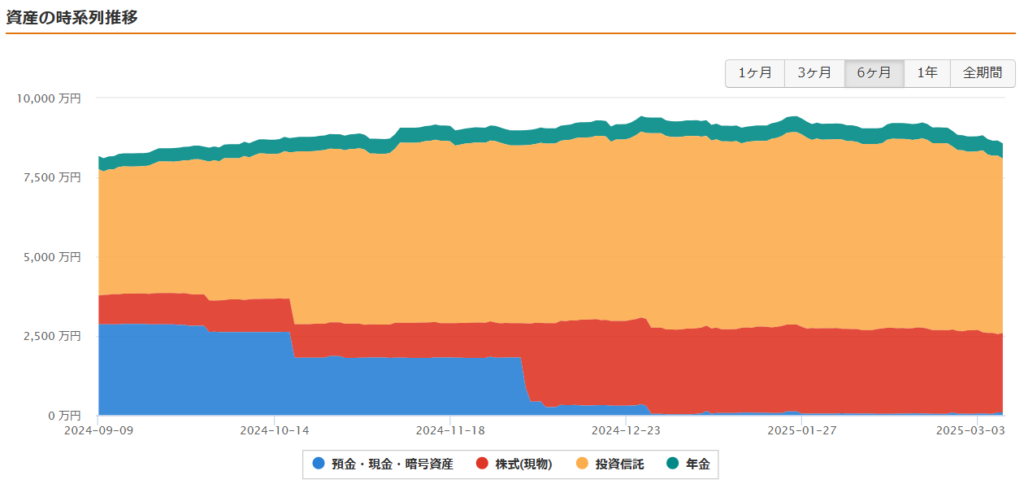

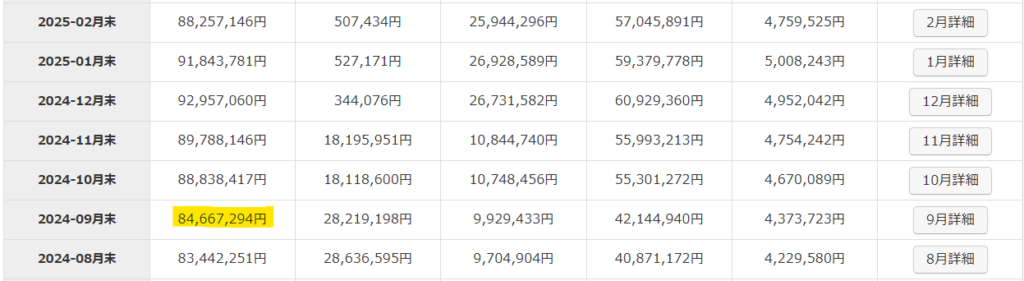

資産推移

ここ最近は、市場動向や為替の影響で資産が大きく減少していますが、推移でみると去年の9月頃に戻った感じ。その時は過去最高額だったことを思うと減ったというより元に戻っただけと思わないといけない。常に上がり続ける相場は無いので上下を繰り返しながら右肩上がりに資産が増えていければOKです。

3月初旬、資産は先月と比べて約500万も減りしましたがそんなことは気にせず淡々と積み立てを継続し、資産1億(億り人)&不労所得として10万/月を目指してBuy&Holdを継続したいと思います。

コメント